最近、あちらこちらで目にする『トライオートETF』と『マネースクエアCFD』ですが、実のところ、中身がよく分からない人も多いのではないでしょうか?

そもそもETFやCFDって一体何者なのでしょうか?

トライオートETFの『ETF』って一体何?

ETFとは、Exchange Traded Fundの略で株式と同様、証券取引所に上場され、いつでも売買可能な投資信託のことを言い、「上場投資信託」とも呼ばれます。

それじゃ、投資信託と何が違うのかと言うと投資信託の価格はその日の基準価格が決まっているため、1日の中でいつ売買しても同じ価格となります。

これに対しETFは証券取引所に上場されているため、1日の中で価格は変動し、取引時間内であればいつでも売買することが可能です。

また、取引所で売買されるETFの信託報酬には販売会社へ支払うコミッションが含まれないため、投資信託の信託報酬に比べると一般的に割安となります。

ETFの魅力とは?ETFが大ヒット商品になった理由

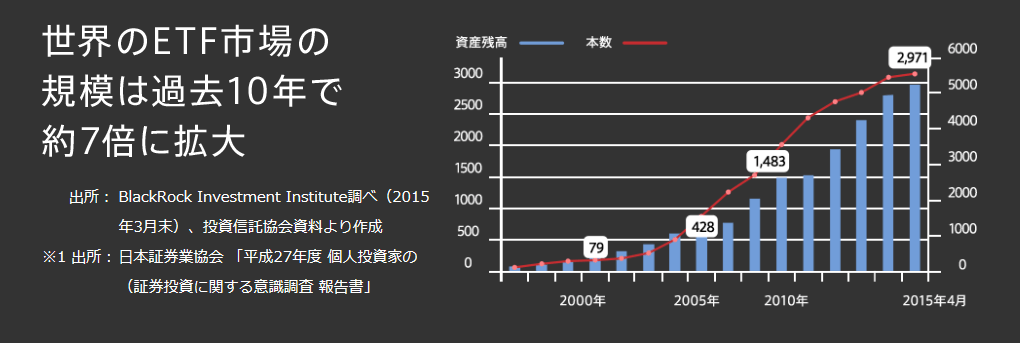

米国ではETFがこれまでの一般的な投資信託に代わって大きくそのシェアを伸ばしており、世界のETFの純資産残高はこの10年で約7倍以上に拡大しています。

では、なぜETFはこれほどまで大ヒット商品になったのでしょうか?その理由を列挙すると次のようになります。

- コストが安い

- サクサク売買できる

- 透明性

- 分散投資がしやすい

- アセット・アロケーションがしやすい

コストが安い

ETFは一般的な投資信託に比べて運用コストが低いことが特徴です。

今存在するETFすべてを時価総額で加重平均し、平均費用比率を出すと、約0.30%になります。

これは同様に純資産の大きさで加重平均したアクティブ型投資信託の平均費用比率の0.66%に比べると、半分以下です。

しかも人気の高いETFは、一般に費用比率(エクスペンス・レシオ)がものすごく低いという傾向があります。

サクサク売買できる

2つ目の理由は、サクサク売買できる点にあります。

ポピュラーなETFは日々の出来高が大きいだけでなく、BidとAskの間の乖離(かいり)も殆ど無いに等しいです。

これは自分が思った通りの値段で即座にポジションがたてられることを意味します。

ETFは極めて活発にトレードされている点でも大いに注目すべきです。

米国では毎日売買代金にして約7.8兆円ものETFが売り買いされています。

これは米国の全ての株式市場における1日当たりの売買代金の約27%に相当します。

インヴァスト証券は投資信託と異なり、1日の中で価格が変動し、取引時間内であればいつでも売買できるというETFの特徴に着目し、トライオートETFを生み出したというわけです。

透明性

米国の投資信託の場合、ファンドの運用報告の義務は四半期ベースであり、しかも四半期でのパフォーマンスを〆てから60日以内に報告書を受益者へ送付すれば良いことになっています。

すると投資家が自分の持っているファンドの中身を正確に知ろうとするとまるまる2ヶ月もの遅延が生じるわけです。

これに対してETFは、毎日、ポートフォリオの中身が引け後に公表されます。このため自分がいま何に投資しているのか?ということがきちんとわかり、その分、安心感があります。

分散投資がしやすい

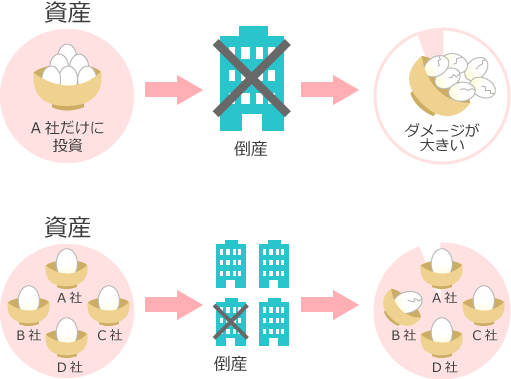

分散投資は、投資対象を多様化させることで、資産運用に伴う価格変動リスクを低減させて好リターンをめざす有効な方法です。

すべての資金をひとつの金融資産に集中させると、運用がうまくいかなかった場合にはマイナス影響が資産全体に及んでしまいますが、値動きの異なる複数の資産に分散させれば、リスクを分散しながら安定的な収益を期待できます。

どんなに優れた企業でもその1社しか保有していないと、倒産や災害といった事が起きてしまった際、上場廃止になったり株価は大きく乱高下してしまったりする事があります。

分散投資をすればそのリスクもダメージもぐっと低くすることができるのです。

アセット・アロケーションがしやすい

アセット・アロケーションとはいろいろな証券を組み合わせることでリスクやリターンを自分の好みにに調整することを指します。

先進国と新興国のETFを組み合わせる、株とコモディティのETFを組み合わせる、さらに債券のETFを組み合わせるなどの方法により、自分の好きなアセット・アロケーションをたちどころに実現することが出来るのです。

ETFのデメリットは為替変動リスク

しかし海外ETFを取引するということは外国株投資と同じです。

外国株を購入するためには円貨を外貨へ両替したうえで購入する必要があり、また売却した際には外貨から円貨へ両替する必要が生じます。

つまり投資元本に対して為替変動リスクが発生します。

そこでトライオートETFではこの為替変動リスクを排除するためにCFDの仕組みを採用しています。

・・・CFD?なんだかトラリピの『M2J株価指数CFD』と話がこんがらがってきました。

というわけで一旦CFDの説明に移りましょう。

マネースクエアCFDの『CFD』って一体何?

CFDとは、Contract For Differenceの略語で「差金決済取引」や「証拠金取引」とも呼ばれます。

現物の受渡しをせずに、反対売買によって差額(買付代金と売却代金の差額)の授受で決済を行います。

つまりFXと同じように口座には証拠金を入れ、その証拠金の何倍かのレバレッジをかけて取引をするもので、取り扱っている会社との相対取引(OTC)となるものが主流です。

FXとCFDを比べて何が違うのかと言えば、異なっているのは取引対象です。

FXは為替だけが取引対象となるわけですが、CFDは国内外の取引所に上場する個別株や株価指数、商品(コモディティ)など、さまざまなものになります。

そのため、FXは取引対象を為替に限定したCFDの一種という言い方をすることもできます。

CFDとETFの違いとは?CFDのメリットとは?

CFDもETFも国内外の取引所に上場する個別株や株価指数、商品(コモディティ)などを投資対象としている点では同じですが、CFDにしかない魅力があります。

円貨での取引だから 為替リスクを気にする必要なし

外国株式などの海外投資では、一般的に、原資となる日本円を現地通貨に交換する必要があるため、為替の変動リスクを考慮する必要があります。また、為替手数料もかかります。

CFDは、海外の各株価指数も円貨で取引することができるため、為替リスクを気にすることなく、指数の動きそのものに集中することができます。

「売り」からも入れるので相場の下落局面も取引機会に

ETFは、信用取引の空売りを除いて一般的に「買い」から始めることしかできません。

この場合、相場が上昇していく局面では利益を狙いにいけるものの下落局面では利益を上げるのが難しくなりますが、CFDでは相場の下落局面でも利益を狙うことが可能です。

相場が下落すると予想した場合は「売り」から入り、売った金額よりも安く買い戻すことができれば利益が出ます(逆に、売った金額よりも高く買い戻した場合は損失が出ます)。

このようにトライオートETFではETFをCFDで取引することで為替リスクを軽減しながら、トライオートの特徴を最大限に生かすことができるのです。

ETFとCFDの違いが分かったところで、今度はトライオートETFについて詳しく見ていきましょう。

トライオートETFとは?

トライオートETFとは、トライオートFXの取引対象がFXではなく、国内外の取引所に上場する個別株や株価指数、商品(コモディティ)などになったものです。

通常のETFのように買ってひたすら値上がりを待つ「バイ&ホールド」だけでなく、中長期の上昇トレンドとその間のレンジも収益化し、同じ投資額でバイ&ホールドよりもさらに収益率を高めることができるのです。

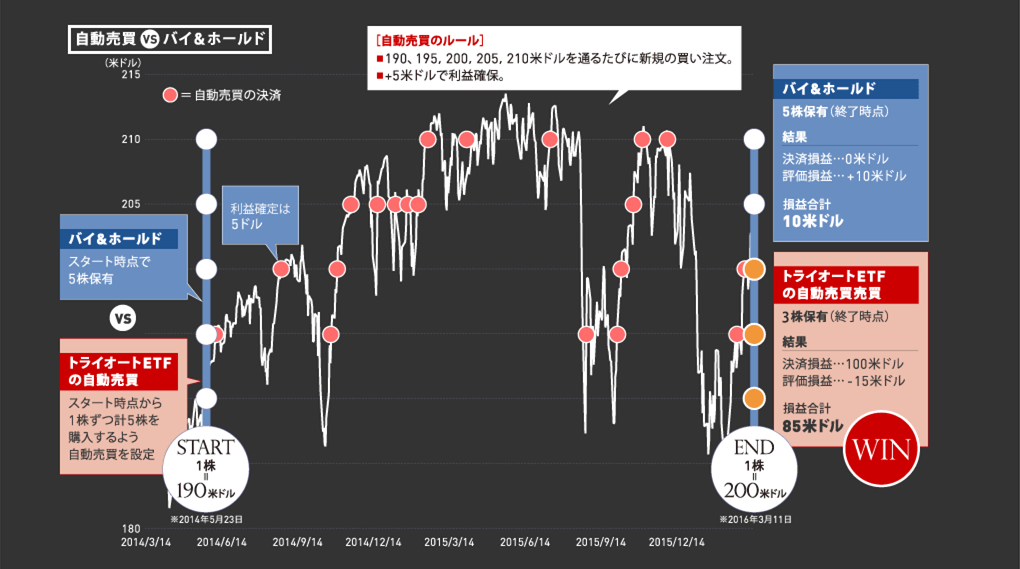

これは実際にトライオートETFで取り扱っているS&P500®(SPY)の2年分の値動きチャートです。

大きな白丸はS&P500ETF®(SPY)を5口一度に購入しています。

小さい赤丸は自動売買機能を使って、1口づつ5回に分けて購入をしています。大きな白丸は2年間保有して、評価益が10米ドルとなってます。

自動売買を利用した場合には、赤丸の時点で自動的に利益確定の決済をしています。赤丸は合計で20個あります。

それぞれが5米ドルの利益確定ですので、合計で100ドルの売買利益となります。上図では評価損失があるため、損益合計は85米ドルとなっています。

このように同じ5口の買いでも、自動売買を利用することで「1口を5回に分け」「その間の値動きを細かく利益確定」することで値動きを効率的に取ることができるわけです。

トライオートETFについては下記の記事で詳しく解説しています。

トライオートETFの取り扱い銘柄は26種類、メインは海外のETF

トライオートETFは取扱い銘柄は、全部で26銘柄。このうち、東証に上場しているのは少数派の4銘柄に過ぎず、大半はNYSE(ニューヨーク証券取引所)かNASDAQに上場している米国のETFです。

ティッカー(シンボルとも言います)とは、日本株の銘柄コードのように、個々の銘柄を識別するためにつけられた記号です。米国では個別株、ETFともにアルファベットで表します。

| 銘柄名 | ティッカー | 取引所 |

| TOPIX連動型上場投資信託 | 1306 | 東証 |

| 日経225連動型上場投資信託 | 1321 | 東証 |

| (NEXT FUNDS)日経平均レバレッジ上場投信 | 1570 | 東証 |

| (NEXT FUNDS)日経ダブルインバース上場投信 | 1357 | 東証 |

| iシェアーズ MSCI ACWI ETF | ACWI | NASDAQ |

| Direxion デイリー米国金融株ブル3倍ETF | FAS | NYSE |

| iシェアーズ 中国大型株ETF | FXI | NYSE |

| SPDR®ゴールド・シェア | GLD | NYSE |

| ウィズダムツリー・欧州・ヘッジド・エクイティ・ファンド | HEDJ | NYSE |

| iシェアーズ iBoxx米ドル建てハイイールド社債ETF | HYG | NYSE |

| iシェアーズラッセル1000バリューETF | IWD | NYSE |

| iシェアーズ ラッセル 2000 ETF | IWM | NYSE |

| iシェアーズ iBoxx米ドル建て投資適格社債ETF | LQD | NYSE |

| パワーシェアーズ QQQ 信託シリーズ | QQQ | NASDAQ |

| SPDR® S&P 500® ETF | SPY | NYSE |

| プロシェアーズ ウルトラS&P500® | SSO | NYSE |

| プロシェアーズ ウルトラプロQQQ | TQQQ | NASDAQ |

| WTI原油連動ETF | USO | NYSE |

| バンガード®・FTSE・エマージング・マーケッツETF | VWO | NYSE |

| エネルギー・セレクト・セクター SPDR®ファンド | XLE | NYSE |

| 金融セレクト・セクター SPDR®ファンド | XLF | NYSE |

| 資本財セレクト・セクター SPDR®ファンド | XLI | NYSE |

| テクノロジー・セレクト・セクター SPDR®ファンド | XLK | NYSE |

| 生活必需品セレクト・セクター SPDR®ファンド | XLP | NYSE |

| 公益事業セレクト・セクターSPDR®ファンド | XLU | NYSE |

| 一般消費財セレクト・セクター SPDR®ファンド | XLY | NYSE |

トライオートETFはいくら位の資金で始められるか?

銘柄により異なりますが、1口数千円から数万円の証拠金で取引することができます。

例えば人気のプロシェアーズ ウルトラプロQQQやSPDR® ゴールド・シェアは1万3,000円でトライオートETFを始めることができます。

トライオートETFはCFDである以上、レバレッジをかけた取引も可能で、ルール上、最大レバレッジは5倍となっています。

ただ、取引スタート時は、一律でレバレッジ1倍に設定されており、レバレッジをかけた取引を希望する場合は、取引開始後に別途、申請する必要があります。

マネースクエアCFDとは?

マネースクエアCFDとは、いわばトラリピの株版です。取引対象が為替から株になったものと考えて下さい。

ただし株式投資のような個別銘柄ではなく、市場を代表する銘柄で構成される株価指数です。

株価指数CFD(株価指数証拠金取引)は、東京金融取引所の「くりっく株365」に上場されており、 日本を代表する株価指数である「日経225」のほか、世界の主な株価指数である米国の「NYダウ」、ドイツの「DAX®」、イギリスの「FTSE100」といった海外の株価指数を対象とした取引もできます。

| 株価指数 | 国 | 内容 |

| 日経225 | 日本 | 日本を代表する株価指数。 東証一部に上場している代表的な225銘柄で構成されている。ニュースなどでもおなじみの指数で、日本経済の動向を反映する重要な指標のひとつ。 |

| NYダウ | 米国 | 世界で最も有名な株価指数。米国を代表する主要業種の代表的な優良企業30銘柄で構成されている。 |

| DAX® | ドイツ | 世界第4位の経済大国、ドイツの株価指数。フランクフルト証券取引所の上場銘柄のうち、ドイツ企業の優良30銘柄からなる。化学、工業の比率が高く、輸出への依存度が高いのが特徴。 |

| FTSE100 | イギリス | ロンドン証券取引所に上場する、時価総額の上位100銘柄で構成される株価指数。金融関連やメジャーと呼ばれる資源関連の銘柄数が多いのが特徴。 |

M2J株価指数CFDはいくら位の資金で始められるか?

M2J株価指数CFDの最小単位(1枚)の取引は「株価指数×100円」となっています。

例えば、日経225証拠金取引の場合、提示されている価格が2万円なら200万円必要となります。

レバレッジ25倍なら8万円でM2J株価指数CFDを始めることができます。

なお、M2J株価指数CFDはPC用取引ツールをインストールする必要があります。

コメント