最近、新たな投資先として注目を集めているソーシャルレンディング。

ソーシャルレンディングとは一体どんなサービスなのでしょうか?FX自動売買とのリスク分散という視点で調べてみました。

ソーシャルレンディングとは?

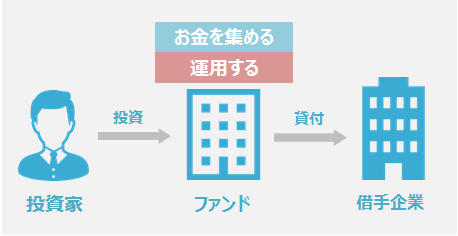

ソーシャルレンディングとは、「お金を借りたい人」と「お金を投資したい人」を、インターネットを通じて結びつける融資仲介サービスです。

「お金を借りたい人」と「お金を投資したい人」を結びつけるソーシャルレンディング事業者はインターネットを活用する事で低コスト経営を行うことが可能になります。

そのため、通常の借入及び貸付事業に比べて仕組み上のメリットがあり、ソーシャルレンディングサービスでは借手には低金利、投資家には高利回りという形で利益を大きく還元する事ができるのです。

ソーシャルレンディングは、2005年にイギリスのZOPA、2006年には米国のProsper、2007年には同じく米国のLending clubがサービスを開始しました。

またドイツ、中国、韓国、オーストラリア等、世界各国で次々とソーシャルレンディング事業者が誕生して急成長を続けており、今後更に市場は拡大を続けていくと見込まれています。

ソーシャルレンディングとクラウドファンディングって別モノ?

ソーシャルレンディングと似たようなサービスにクラウドファンディングというサービスがあります。両者は何が違うのでしょうか?

実はクラウドファンディングには、5種類あってその中の融資型(貸付型)クラウドファンディングをソーシャルレンディングと呼んでいます。

| カテゴリー | 種類 | 概要 |

| 投資型 | 融資型(貸付型) | 出資者はプロジェクトに出資して、リターンとして金利を得る |

| ファンド型 | 特定のビジネスに対して出資して、リターンとして分配金(配当)のほか、モノやサービスなどの特典を得る | |

| 株式型 | ベンチャー企業の非上場株式に投資を行い、キャピタルゲインを得る | |

| 非投資型 | 購入型 | プロジェクトに対して出資して、リターンとしてプロジェクトに関連した商品やサービスを受け取る |

| 寄付型 | 公益性、福祉性の高いプロジェクトに対して寄付という形で資金提供を行う。リターンなし |

日本では2011年の東日本大震災をきっかけに、復興支援を目的とした寄付型のクラウドファンディング利用者が増えました。

また、2015年には金融商品取引法の改正に伴い投資型クラウドファンディングの知名度が上がったことでテレビや雑誌などで目にする機会も多くなったと思います。

そしてクラウドファンディング運営サービスとしては2011年に開始されたREADYFORが始まりとされており、その後続々とクラウドファンディングの運営サービスが開始されています。

現在、日本国内でクラウドファンディングを扱う企業は約100社あり、そのうち、専業事業者は約40社程あるようです。

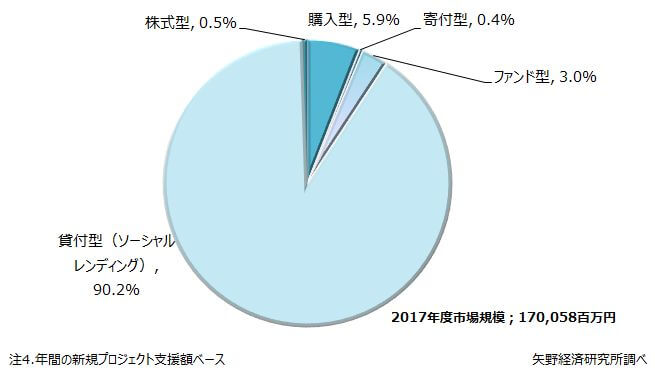

クラウドファンディングの5分類の比率を見てみるとソーシャルレンディングが9割を占めています。

出典:矢野経済研究所

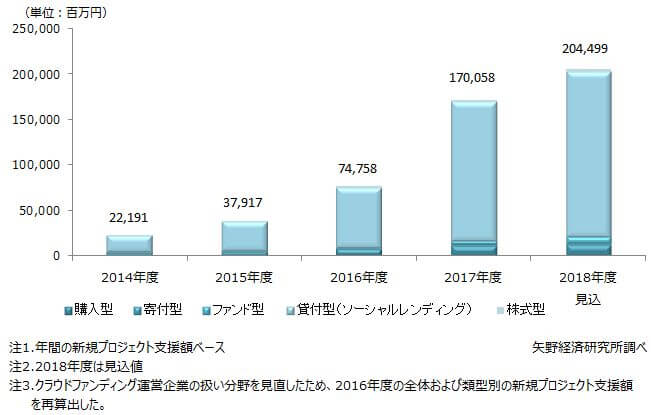

国内ソーシャルレンディング市場規模は拡大傾向

ソーシャルレンディングの市場規模は2014年からわずか4年で10倍近くまで膨らんでいます。

ソーシャルレンディングは口座開設から投資までがインターネット上で完結するケースが多いためFintechのひとつとして語られることも多く、サービスの知名度は年々拡大傾向にあります。

最近では、2017年9月28日にオーナーズブックというソーシャルレンディングサービスを提供するロードスターキャピタル株式会社がマザーズに上場するなど、市場全体が盛り上がりを見せています。

出典:矢野経済研究所

ソーシャルレンディングのメリット・デメリット

ソーシャルレンディングは基本的にはお金を融資してしまえば返済期間まで放置できる、ほったらかし投資のひとつですが、FX投資や株式投資にはないメリット・デメリットがあります。

ソーシャルレンディングを上手く活用することでその他のほったらかし投資とのリスク分散が可能になります。

ソーシャルレンディングのメリット

- 少額からの投資が可能

- 市場の動きに左右されにくい

- 圧倒的ローリスク

- 投資期間が短期&限定的

1. 少額からの投資が可能

FX自動売買で利益をあげるためには数十万円のまとまった運用資金が必要となりますが、ソーシャルレンディングは1万円から始めることができます。

そのため、複数の案件に投資することでリスク回避のための分散投資が可能となります。

2. 市場の動きに左右されにくい

FXは国際情勢や資源価格、金利動向、国内の経済・政治状況などさまざまなものの影響を受けます。

ソーシャルレンディングは、出資するとその後は完済まで待つのみなので、市場の変化に左右されることがありませんのでFX自動売買との分散投資に適しています。

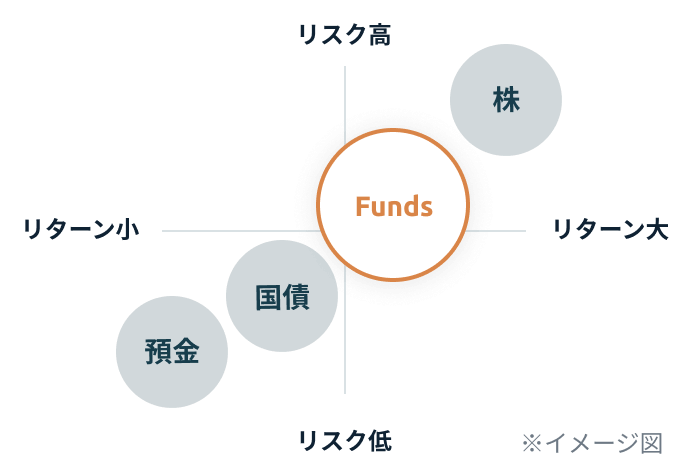

3. 圧倒的ローリスク

例えばトラリピでは年利10~20%の利回りを期待できますが、その分、損失を被るリスクも高く資金が半減してしまうこともあります。

ソーシャルレンディングは、年利5%~10%の利回りながら元本割れの可能性は圧倒的に低くなっています。

4. 投資期間が短期&限定的

FXや株の場合、含み損を抱えてしまい、投資期間が当初の想定より長引いてしまうことがよくあります。

ソーシャルレンディングの場合は始めから投資期間が決まっていて投資計画が立てやすくなっています。また投資期間も数ヶ月から1年程度の案件がほとんどです。

ソーシャルレンディングのデメリット

- 途中解約ができない

- 利回りは確定ではない

- 危険なソーシャルレンディング事業者がいる

1. 途中解約ができない

FXでは自分の好きなタイミングで決済することができますが、ソーシャルレンディングは満期まで保有することが条件なので途中解約することができません。

ただし1ヶ月から数ヶ月という案件もたくさんあるので自分の投資スタイルに合った案件を選択することができます。

2. 利回りは確定ではない

投資先が当初期日より前に一括償還される場合があり、この場合、利息収益は期日前償還日に合わせて再計算されるため、 当初予定額を下回る場合があります。

3. 危険なソーシャルレンディング事業者がいる

国内FX会社などではまず考えられませんが、ソーシャルレンディング事業者の中には杜撰な経営で行政処分を受けている事業者がいくつもあります。

これまでは投資先ファンドの匿名化などソーシャルレンディング事業者にとって不正しやすい環境であったといえます。

2019年3月には金融庁からソーシャルレンディングの匿名化を廃止する方針が発表されており、今後はソーシャルレンディングの安全性・透明性が高まっていくと考えられています。

- みんなのクレジット(2017年3月、2017年7月)

- ラッキーバンク(2018年3月)

- maneo(2018年7月)

- トラストレンディング(2018年12月)

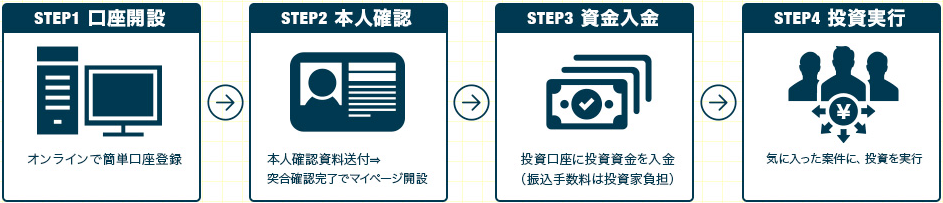

ソーシャルレンディングを始めよう

ソーシャルレンディングの始め方はFX自動売買とほとんど同じです。

公式サイトから申込み、お客様情報・銀行口座の入力、マイナンバー登録、身分証明書の提出を終えると、本人限定受取郵便が届きますのでお客様コードを登録して完了です。

あとは資金を入金し、気に入った案件に投資を実行するだけです。

人気の案件は募集開始から数十秒で締め切られてしまうこともあるので予め口座開設しておきましょう。

なお、ソーシャルレンディングは口座開設・維持・取引手数料は、一切が無料で投資口座内での投資実行や分配金入金にも手数料はかかりません。唯一かかるのは投資口座への振込手数料だけです。

返済方法は3種類

投資した元本と利息の返済方法は案件ごとに決まっており、次のいずれかの方法で返済されます。

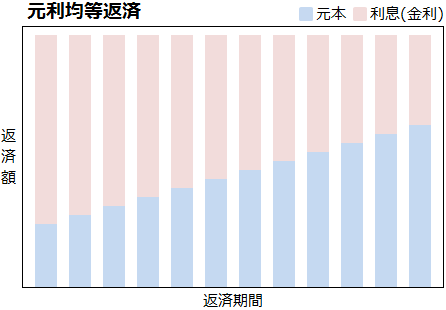

元利均等返済

毎月金利と元金が少しづつ返済される方式で、月々の返済は元本と金利の合計額が均等になるように返済されます。

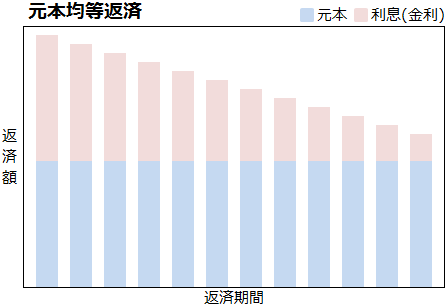

元本均等返済

毎月金利と元金が少しづつ返済される方式で、月々の返済は元本が均等になるように返済されますが、元本が減った分だけ金利が減少していきます。

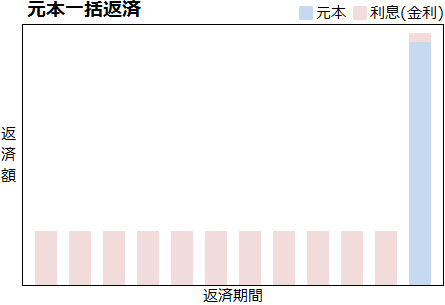

元本一括返済

月々返済されるのが金利のみとなっていて元本は返済の最後の月に一括で返済されます。

このように3つの返済方法がありますが、元本一括返済の方が最終的に得られる金利は高くなる反面、貸し倒れのリスクは高まります。

一方、元利均等返済と元本均等返済の方が早く投資額を回収できるため、貸し倒れのリスクが減り、再投資しやすくなっています。

FX自動売買と同じく、分散投資を心掛ける

前述のようにソーシャルレンディングは元本が保証された金融商品ではありません。これまで元本割れはありませんが、今後もないという訳ではありません。

ソーシャルレンディングは1つの案件に複数の出資先が組み込まれていることがほとんどですが、それでも1つの案件、もっと言えば1つのソーシャルレンディング事業者だけを使うのはおすすめしません。

リスクをできるだけ抑えたいならば、複数の運用先に少額ずつ、しかも短期で繰り返し投資するのがコツです。

ソーシャルレンディングの確定申告も雑所得

ソーシャルレンディングもFXと同じく雑所得となり、給与所得と退職所得以外の所得の合計が20万円を超えた場合には申告義務があります。

ただし、ソーシャルレンディング事業者から支払われる分配金は源泉徴収税を控除した金額となっているため、確定申告をすることで還付を受けられる場合もあるようです。

以下は、maneoのよくある質問からの引用です。

1. 投資家が受け取る分配金(匿名組合分配益)は、雑所得に該当し、確定申告をする必要があります。

- 給与所得と退職所得以外の所得の合計が20万円以下の場合、原則として申告義務はありません。

- 雑所得は他の所得と損益通算はできません。

2. maneoが投資家に支払う金額は、分配金から源泉徴収税を控除した金額となります。

- この源泉徴収税額は、投資家の支払うべき所得税の前払いとして、maneoが納付しています。

- maneoが納付した源泉徴収税額は、確定申告により計算した所得税から控除することができます。

- 確定申告義務が無い方でも、確定申告をすることで還付を受けられる場合もあります。

- 還付を受けられるかどうかは、他の所得の金額によります。

しかし、ソーシャルレンディングでの所得税は総合課税に分類されるため、本当の所得税率や控除額は、給与所得などと合算した所得総額に応じて決められます。

ちなみにFXの利益も雑所得に分類されますが、こちらは分離課税なので合算できません。

そして、所得の総額を計算した結果、確定申告の要否が決定されます。詳しくはこちらをご覧下さい。

オススメのソーシャルレンディング事業者

現在、40社ほどのソーシャルレンディング事業者が存在しますが、中には危険なソーシャルレンディング事業者も少なからず存在します。

下記の6社は運用実績や会社規模・社歴などの信頼度、ネットの評判等で厳選したソーシャルレンディング事業者です。まずはこの6社でソーシャルレンディングを始めましょう。

| サービス開始 | 累計運用実績 | 利回り | |

| オーナーズブック | 2014年 | 約136億円 | 4~6% |

| LENDEX | 2017年 | 約20億円 | 6~8% |

| クラウドバンク | 2013年 | 約661億円 | 5~8% |

| SBIソーシャル レンディング |

2011年 | 約1,102億円 | 3~10% |

| クラウドクレジット | 2014年 | 約225億円 | 2.5~13% |

| Funds | 2019年 | 約5億円 | 1.8~6% |

コメント