為替コヤジのメイン口座であるトラリピの米ドル/円の設定内容を公開します。資金効率を多少犠牲にしても○○ショックのような大暴落を楽しめるような、低リスク設定を目指しています。

また運用資金の少ない人のために予算別のトラリピ設定も併せて紹介します。是非参考にしてみて下さい。

トラリピ運用方針

為替コヤジのトラリピ運用方針は以下の通りです。以下の4つを実践することで相場を予想せずに低リスクで不労所得を得ることができます。特にレンジを広くとることで暴落をボーナスステージに変えることができま

- ロスカットしない

- 過去20年の最高値から最安値まで幅広くトラップを仕掛ける

- 複数の通貨ペアを運用することでリスクを分散させる

- ハーフ&ハーフで証拠金と含み損を減らす

トラリピ設定(米ドル/円)

1. トラップレンジの決定

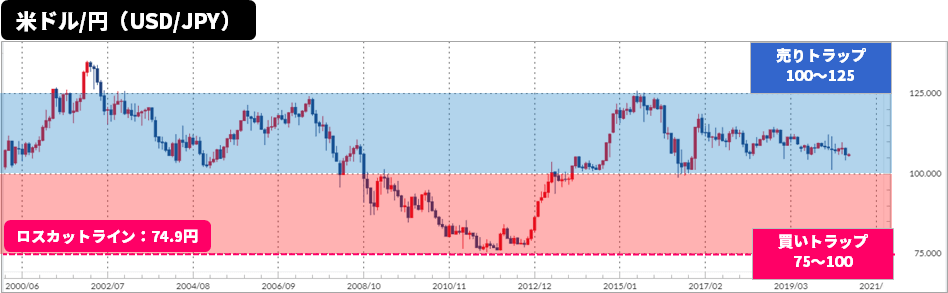

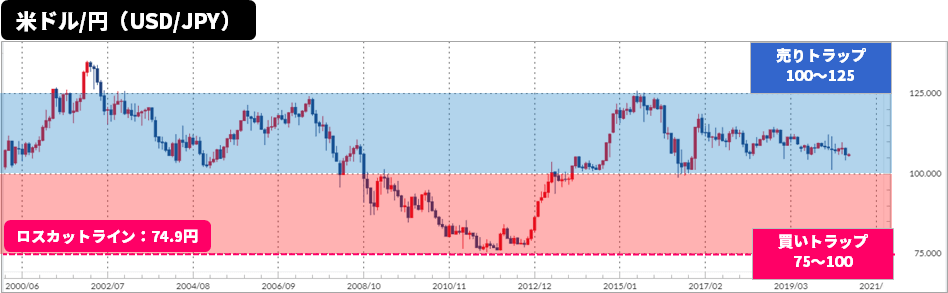

まずはどの範囲にトラップを仕掛けるかを決めます。まずは米ドル/円の過去20年の月足チャートを確認します。

米ドル/円は75円から125円のレンジにほぼ収まっていますので中央値の100円から上下に25円ずつ、下に買いトラリピ、上に売りトラリピのハーフ&ハーフを仕掛けます。

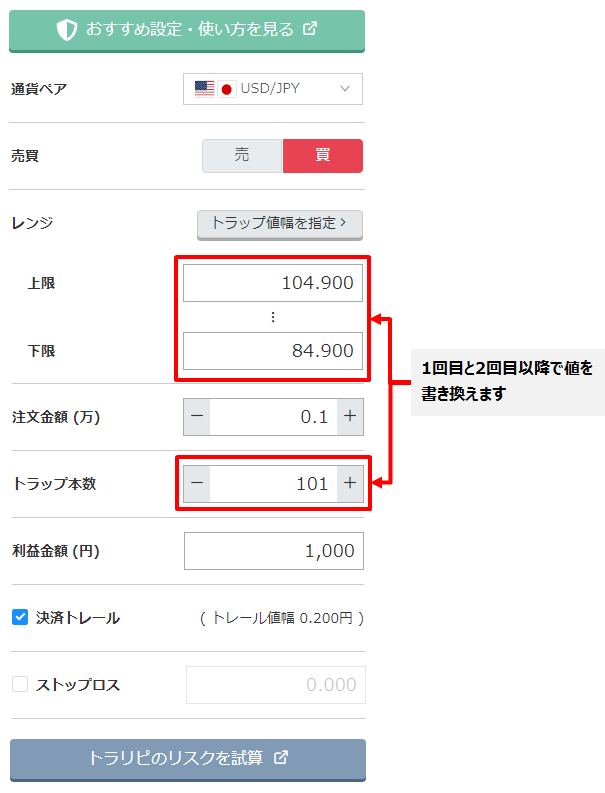

2. トラリピ設定

トラリピ設定の詳細は以下のようになります。

| 設定内容 | 買い | 売り |

| レンジ | 75.10~99.90 | 100.10~124.90 |

| 注文金額 | 1,000通貨 | 1,000通貨 |

| トラップ本数 | 125本 | 125本 |

| トラップ間隔 | 0.2円 | 0.2円 |

| 利益金額 | 1,000円 | 1,000円 |

| 決済トレール | あり | あり |

| ストップロス | なし | なし |

| 運用資金 | 195万円 | |

| ロスカットライン | 74.90円 | 123.17円 |

まずトラップの間隔は資金面から0.20円としています。資金が増えれば将来的には0.10円にします。

利益金額(円)はATR(Average True Range)と呼ばれる“真の変動幅”から算出するのが理想とされていますが、年や相場によって異なるので利益金額の最適値が一意に決まりません。利益金額の最適値については様々なサイトで検証されていますが、0.5円であったり、2円であったりとマチマチなのはそのためです。

ただ、狭すぎると資金効率が悪くなることははっきりしているので600円から1,000円くらいで設定しておけばそれほど得られる利益に差はありません。

そこで為替コヤジは利益金額を切りよく1,000円(つまり1円上昇・下落したら決済)にしています。

決済トレールはボラティリティが大きい相場なら効果大ですが、逆に小さい相場では利益を削ることもあります。為替コヤジは基本付けっぱなしです。

ストップロスは設定しません。ロスカットにならないように資金管理を行います。

証拠金はハーフ&ハーフなので売りトラリピと買いトラリピの多い方、つまり72万円となります。

実際の設定は数回に分けて行う

トラリピ注文は1度に101本までしか同時に発注できません。米ドル/円は必要なトラップが125本ありますのでトラリピ注文を最低でも2回に分けて行う必要があります。

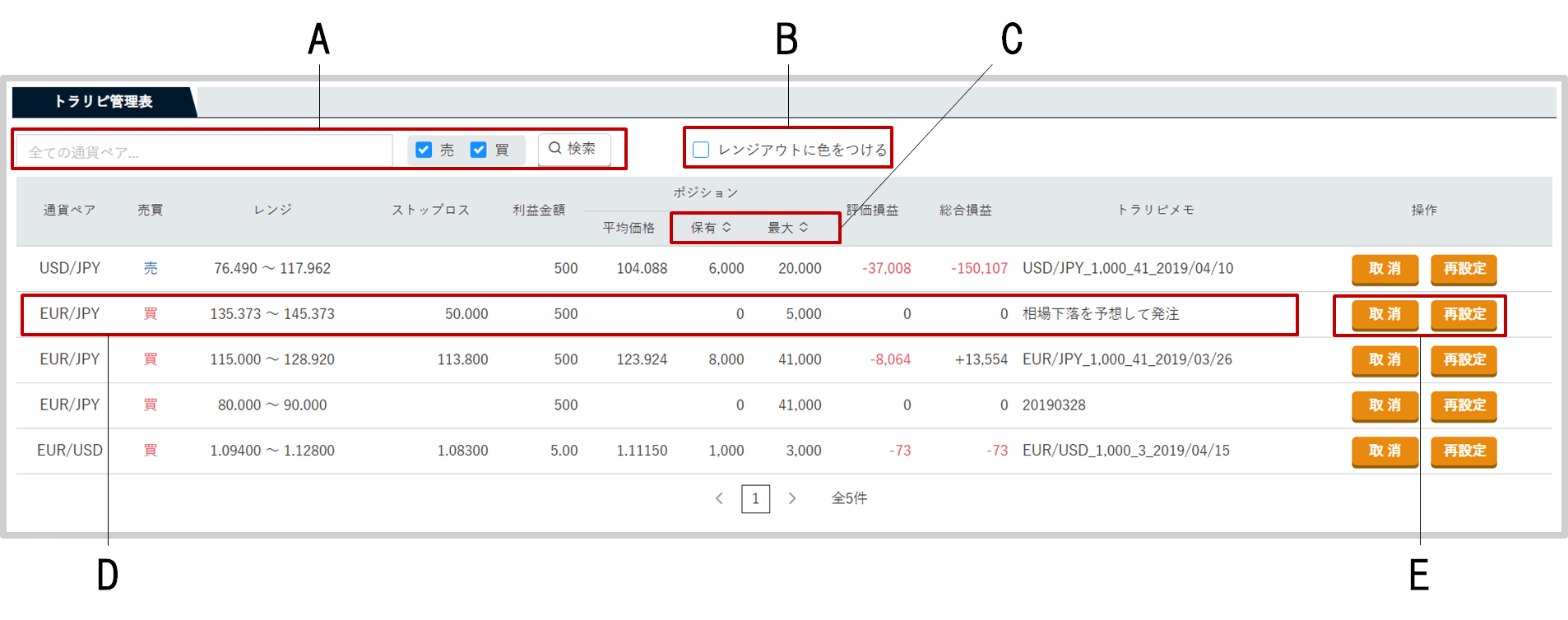

またトラリピ管理表ではトラリピの発注単位で管理できます。例えば2回に分けて発注すると2回分のレコードが作成されます。トラリピ管理表では発注毎に注文の詳細内容の確認や修正・取消・再設定ができます。したがって後々管理しやすいレンジに分けて発注しておくと便利です。

A:通貨ペア、売買で検索

B:レンジアウトに色をつける。

水色:利食い方向にレンジアウト

黄色:損失方向にレンジアウト

C:項目の昇順または降順でのソート

D:各トラリピ注文の詳細を表示

E:トラリピの取消・再設定を行う画面に遷移

3. 運用資金の設定

トラリピでもっとも大事なのがロスカットレートの設定です。買いトラリピの場合、下落時にいくらまで耐えられるのかを決めます。

為替コヤジは最安値の75円まで耐えられる設定にします。75円まで下落することはないと考えればもっと高い価格でも構いません。

ただ、あまり高い価格で設定すると数年に1度訪れる大暴落(最近ではアップルショックやコロナショック)の時に相当慌てます。おそらく生きた心地はしないでしょう。できるだけ安い価格で設定しておくことをおすすめします。

ロスカットレートが下であればあるほど大暴落はチャンスになります。大暴落を経験するとよくわかりますが、数ヶ月分の利益を数日で荒稼ぎします。逆にロスカットレートが上すぎると大暴落は大ピンチとなり、心臓がバクバク言います。最悪の場合は退場です。

為替コヤジはスイスフランショック、チャイナショック、トランプショック、アップルショック、コロナショックと経験していますが、資金管理を怠ったせいでピンチとチャンスの両方を経験しています。

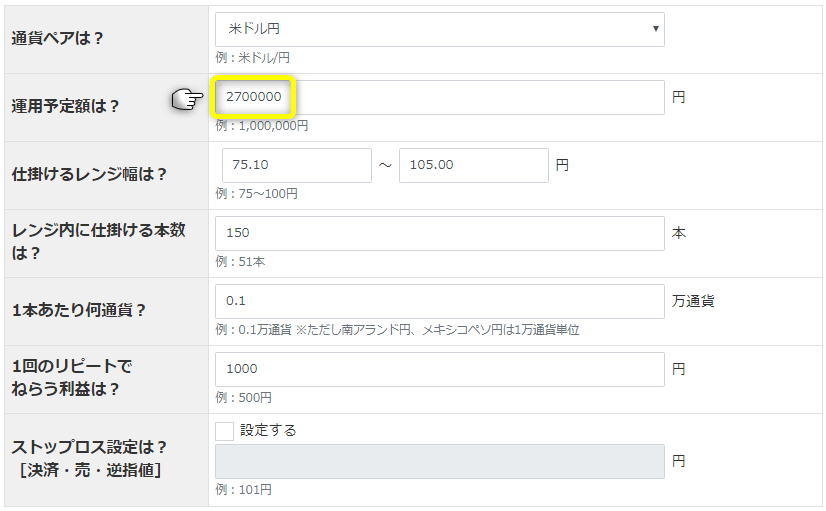

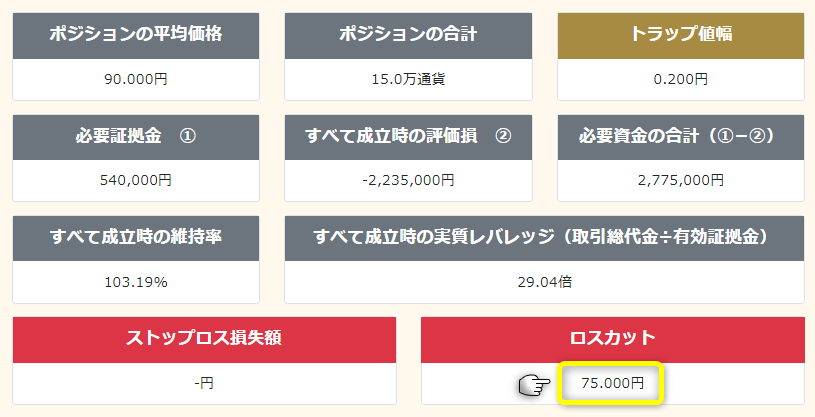

運用資金はトラリピ運用試算表で確認

自分で想定した価格まで耐えるには運用資金はいくら必要なのかを試算するにはトラリピ運用試算表を使います。

例えば米ドル/円で75円~105円のレンジに150本のトラップを仕掛けてロスカットレートを75円とする場合、必要な運用資金は270万円であることが分かります。

トラリピ運用試算表の入力順からすると先に運用資金を入力し、結果としてロスカットレートが表示されますが、考え方としては真逆になります。つまり、トラリピ運用試算表は「運用資金をベースにいくらま円まで耐えられるか」を試算してくれるツールですが、発想がそもそも逆で「△△円まで耐えるためには運用資金はいくら必要か」を考える必要があります。あくまで最初に決めるのはロスカットレートです。自分の運用資金でいくらまで耐えられるかを知ることも大事ですが、ロスカットレートから適切な設定や運用資金を決めて下さい。

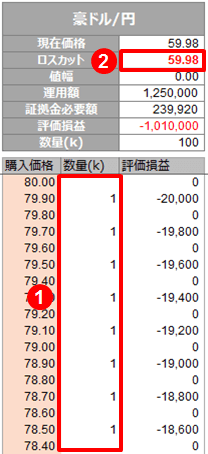

リアルなロスカットレートはExcel管理

トラリピ運用試算表で算出されたロスカットレートはすべての注文が約定した場合のレートです。

しかし実際にはすべての注文が約定される人は少なく、特にトラリピ運用歴の浅い人はレンジの一部しか推移していないと思います。

例えば50円から100円のレンジでトラリピを設定している場合、トラリピを開始したのが80円で90円まで上昇した後、50円まで下落したと想定すると90円より上のレンジにはポジションはありませんよね?そうするとロスカットレートはトラリピ運用試算表で算出されたレートよりも下になります。

そこで為替コヤジはExcelで簡単なツールを作成してリアルなロスカットレートを管理しています。

①に実際しているポジションを入力すると②のロスカットレートが自動で計算されます。

簡単な計算式だけで作成したツールですが、欲しい方が多数いらっしゃるようであれば配布しようと思います。

以上結果から為替コヤジの場合、米ドル/円のロスカットレートは以下のようになります。

買いトラリピのロスカットレート:74.90円

予算別トラリピ設定

前述の通り、為替コヤジは米ドル/円を195万円で運用していますが、いきなり190万円は出せないという方もいらっしゃるでしょう。

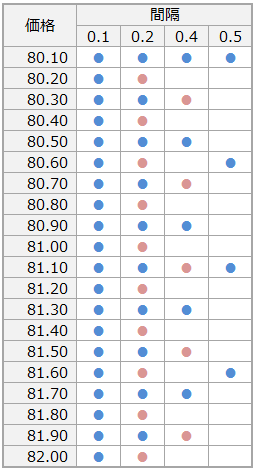

そこで運用資金が少ない場合はトラップ間隔を広げるか、あるいはレンジを狭めることでトラリピを開始することができます。

ただし当サイトではトラップレンジを狭めることは推奨していませんのでトラップ間隔を広げて下さい。トラップ間隔が2倍になれば運用資金は半分に、4倍にすれば1/4になります。

| 通貨ペア | 0.1円 | 0.2円 | 0.4円 | 0.8円 |

| 米ドル/円 |

390万円 | 195万円 | 98万円 | 49万円 |

トラップ間隔は最終形をイメージしておくと後々便利

最終的に0.1円刻みでトラップを仕掛けたい場合、暫定のトラップ間隔は0.2円間隔、0.4円間隔、0.8円間隔になるように気を付けて下さい。例えば初めに0.5円間隔にしてしまうと等間隔でトラップを仕掛けることができなくなってしまいます。

左の図は最初に●にトラップを仕掛け、次に●にトラップを仕掛けた場合のトラップ位置を示しています。

初めに0.2円、0.4円間隔でトラップ(●)を仕掛けた場合、次のトラップ(●)が等間隔に配置されています。

ところが初めに0.5円間隔で仕掛けてしまうと次のトラップを等間隔に仕掛けることができなくなってしまいます。

このように暫定的にトラップを仕掛ける際は最終形をイメージして仕掛けて下さい。

米ドル円のトラリピはいつ始めるのがベストか?

為替コヤジのトラリピ運用方針はロスカットをせずに利益を積み上げていくのでできるだけ早く始めるのが理想です。

ただし、厳密にはもっと始めるのに適切なタイミングというものがあります。それは価格がレンジの天井か、あるいは底に近づいた時に運用を開始する方法です。

例えば買いトラリピの場合、レンジの底である75円近辺で始めると上がる可能性が高いので安値で仕込むことができます。

逆に下がっても75円近辺なら下落は限定的と考えられますので含み損もそれほど膨らみません。

一方、売りトラリピの場合、レンジの天井である125円近辺で始めると下がる可能性が高いので高値で仕込むことができます。

逆に上がっても125円近辺なら上昇は限定的と考えられますので含み損もそれほど膨らみません。

中央値である100円近辺で始めた場合、しばらくの間、100円近辺をウロウロしてくれれば利益を積み上げてくれますが、始めた直後に一方向に動き出すと大量の含み損を抱えることになります。

したがってトラリピを始めようと思っている通貨ペアがレンジの天井か、底に近づいているなら今がチャンスです。

米ドル/円以外のトラリピ設定

為替コヤジは11通貨ペアでトラリピを運用しています。米ドル/円以外の通貨ペアのトラリピ設定については下記の記事をご覧下さい。

為替コヤジはブログ以外にもTwitterやIntagramで週次実績やほったらかし投資で稼ぐコツを発信していますのでフォローしてみよう!

この投稿をInstagramで見る

FX自動売買の最新情報をチェック

姉妹サイト「FXシストレ大百科」では、国内37種類のFX自動売買を解説しています。

FX自動売買には様々な種類があり、かならずあなたとの相性があります。相性の合わないFX自動売買を続けるのは大きなストレスになります。

FXシストレ大百科ではFX自動売買サービスの基本スペックから最新ニュース、特徴、メリット・デメリット、為替コヤジの総評まで詳細に解説しています。

是非、あなたに合ったFX自動売買を見つけてください。

為替コヤジはブログ以外にもTwitterやIntagramで週次実績やほったらかし投資で稼ぐコツを発信していますのでフォローしてみよう!

この投稿をInstagramで見る

コメント